Die allgemein, für alle Kommunen/ Abgabenschuldner in Bayern gleichermaßen relevanten Grundlagen (z.B. Beschreibung/ Erläuterung, Fristen, Rechtsgrundlagen, Rechtsbehelf, etc.) werden vom Freistaat zentral unter folgenden Internetseiten des BayernPortals veröffentlicht:

Weitere interessante Links zur Grundsteuer in Bayern):

- www.grundsteuer.bayern.de (Landesamt für Steuern)

- www.grundsteuer.de/bundesland/bayern (ub.de Fachwissen)

Aktuelles / Grundsteuerreform:

Voraussichtlich im Jahr 2025 ergehen komplett neu berechnete Grundsteuerbescheide.

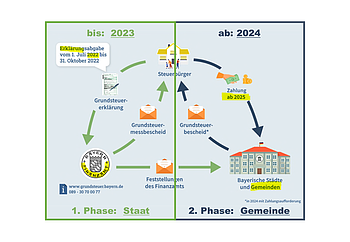

Die Ermittlung des hierfür nötigen Grundsteuermessbetrages erfolgt dabei weiterhin komplett über den Staat bzw. die Finanzämter (siehe unten). An diese sind die neuen Grundsteuererklärungen zu richten, zu deren Abgabe (möglichst online per ELSTER) alle Grundsteuerschuldner per Allgemeinverfügung des Bayerischen Landesamts für Steuern (BayLfSt) vom 30.03.2022 aufgefordert wurden.

Wichtige Grundlagen und Videos, die Sie beim Erstellen der Grundsteuererklärung unterstützen sowie zu Fragen rund um die Grundsteuer finden Sie auf der speziellen Internetseite des BayLfSt:

=> www.grundsteuer.bayern.de (Grundsteuer in Bayern).

Weitere Informationsquellen:

- Flyer zur Grundsteuerreform in Bayern (BayLfSt)

- Häufig gestellte Fragen | FAQ (BayLfSt)

- Die Grundsteuerreform in Bayern - Ein Überblick für Eigentümerinnen und Eigentümer | Online-Version (BayStMF)

- Informationsblatt (BayLfSt)

- www.grundsteuerreform.de (Grundsteuerreform in Deutschland)

Bei Fragen zur Abgabe der Grundsteuererklärung ist die Bayerische Steuerverwaltung von

- von Montag bis Donnerstag: zwischen 08:00 – 18:00 Uhr und

- am Freitag von 08:00 – 16:00 Uhr

... telefonisch für Sie erreichbar unter: (089) 30 70 00 77.

In Bayern gilt es rund 6,3 Mio. Feststellungen zu treffen! Es wird daher -aufgrund der immensen Menge der zu bearbeitenden Grundsteuererklärungen- darum gebeten, von Rückfragen zum Bearbeitungsstand Ihrer Grundsteuererklärung (sowohl in der ersten/ staatlichen, als auch während der zweiten/ kommunalen Phase) abzusehen.

Wir bitten um Kenntnisnahme, Beachtung sowie Verständnis, dass wir in der Stadt/ Gemeinde bzw. Verwaltungsgemeinschaft Ihnen beim Ausfüllen der Grundsteuererklärungen und in allen weiteren Schritten der ersten Phase (siehe Grafik oben) nicht weiterhelfen können. Diese Stufe bleibt -wie bisher- allein dem Staat vorbehalten, der zu Ihrer Unterstützung eigens die o.a. Stelle mit Hotline (beim Landesamt für Finanzen) geschaffen und die Seite www.grundsteuer.bayern.de eingerichtet hat. Bitte nutzen Sie bei Fragen, Problemen, etc. dieses spezielle Angebot.

Zuständigkeit des Finanzamtes:

Aufgrund staatlicher Regelung (Art. 18 KAG) ist das Finanzamt insb. bei Realsteuern vorrangig zuständig. In diesem Zusammenhang bitten wir zu beachten, dass Einwendungen, die sich gegen die Grundsteuer- bzw. Gewerbesteuerpflicht überhaupt, gegen den Messbetrag oder den Zuschlag wegen verspäteter Abgabe bzw. Nichtabgabe der Steuererklärung richten, gegenüber dem Finanzamt geltend zu machen sind, das den Messbescheid (Zerlegungsbescheid) erlassen hat.

Spezielle Fragen zur Grundsteuer:

Warum bzw. nach welcher Vorschrift muss ich zahlen (Steuerpflicht)?

Die Steuerpflicht ergibt sich aus dem Grundsteuergesetz (GrStG), wird vom zuständigen Finanzamt geprüft und im Einheitswert- bzw. Grundsteuermessbescheid festgesetzt. Dieser ist für die Kommunen verbindlich (s.o.).

Wie wird die Grundsteuer festgesetzt?

- Die Grundsteuer bemisst sich nach den Vorschriften des Grundsteuergesetzes (GrStG) i. V. m. dem Bewertungsgesetz (BewG).

- Der Staat bzw. das jeweils zuständige Finanzamt setzt die Grundsteuerpflicht und den -messbetrag per Bescheid fest. An diesen Grundlagenbescheid ist auch die Kommune gebunden - selbst wenn dieser falsch sein sollte. Daher bei evtl. Fehlern oder sonstigen Unstimmigkeiten sofort an das, den (Mess- bzw. Grundlagen) Bescheid erlassende, zuständige Finanzamt herantreten und keinesfalls warten, bis der Grundsteuerbescheid (als bloßer Folgebescheid) von der Kommune später nachfolgt. Dann könnte es nämlich für Änderungen und Berichtigungen (wg. Eintritts der sog. Bestandskräftigkeit) bereits zu spät sein!

- Der Grundsteuermessbetrag wird dann mit dem Hebesatz der jeweiligen Gemeinde multipliziert und ergibt so die Höhe der jährlichen Grundsteuerlast.

-

Dabei wird (derzeit noch) unterschieden in:

- Grundsteuer A = land- und forstwirtschaftliches Vermögen

- Grundsteuer B = sonstiges Grundvermögen

Wie lange gilt mein Grundsteuerbescheid?

- Der Bescheid über die Grundsteuer gilt für das laufende Kalenderjahr, soweit er nicht durch einen neuen Bescheid ersetzt wird. Grundsteuerbescheide werden nicht jährlich versandt, sondern nur, wenn sich eine Änderung gegenüber dem Vorjahr ergibt.

- Durch öffentliche Bekanntmachung der Stadt bzw. Gemeinde kann die Grundsteuer jeweils für ein weiteres Kalenderjahr festgesetzt werden. Mit dem Tag der öffentlichen Bekanntmachung gelten die in diesem Bescheid getroffenen Festsetzungen gem. § 27 Abs. 3 GrStG für ein weiteres Kalenderjahr d.h. es treten die gleichen Rechtswirkungen ein, wie wenn an diesem Tag ein schriftlicher Steuerbescheid zugegangen wäre. Die Beträge sind auch weiterhin an den angegebenen Fälligkeitstagen zu entrichten. In diesen Fällen wird kein Bescheid per Post versandt.

Wie lange muss ich Grundsteuer bezahlen, wenn ich mein Grundstück verkauft habe?

Geht das Grundstück auf einen anderen Eigentümer über, bleibt der bisherige Eigentümer dennoch so lange grundsteuerpflichtig, bis das Finanzamt das Grundstück auf den neuen Eigentümer fortgeschrieben hat. Bis zum Eingang dieser amtlichen Umschreibung des Finanzamtes kann bzw. besser gesagt darf aufgrund der gesetzlichen Bestimmungen keine Änderung bei den Grundsteuerbescheiden der Kommune erfolgen!

Das im Laufe des Jahres (wirtschaftlich) übergegangene Grundstück wird dem neuen Eigentümer -bei Erfüllung aller Voraussetzungen- grundsätzlich zum 1. Januar des folgenden Kalenderjahres (vgl. "Jahressteuer-Prinzip") zugerechnet. Bis zu diesem Zeitpunkt bleibt der bisherige Eigentümer Steuerschuldner und die Grundsteuer ist von ihm noch zu begleichen. Sollte die offizielle Umschreibung durch das Finanzamt sehr lange dauern, könnten Sie ggf. bei Ihrem beauftragten Notariat und/ oder dem zuständigen Finanzamt nach dem Bearbeitungsstand und evtl. noch bestehenden Hindernissen nachfragen. Wir können bzw. besser gesagt, dürfen aufgrund der gesetzlichen Vorgaben unsere Grundsteuerfestsetzungen erst dann ändern, wenn uns vom Finanzamt diese finanzamtliche Umschreibung (Aufhebung des sog. Grundsteuermessbescheides beim Vor- und Neufestsetzung beim Neueigentümer) mitgeteilt wurde.

Andere vertragliche Abmachungen im Rahmen des Privatrechts ändern nichts an der Steuerpflicht und können von der, an das öffentliche Recht gebundenen Steuerverwaltung nicht berücksichtigt werden. Ein evtl. weiterer Ausgleich (zum Bsp. im Jahr des Verkaufs/ privatrechtlichen Eigentumsübergangs) kann nur zwischen den beiden Vertragsparteien erfolgen.